さらば、紙の領収書 電子帳簿保存法改正に対応するツボ

税務関係書類のスキャナ保存要件が緩和された。今後、領収書や請求書の電子文書化を考える企業が増えてくるだろう。製品選びで押さえておくべきポイントは何か?

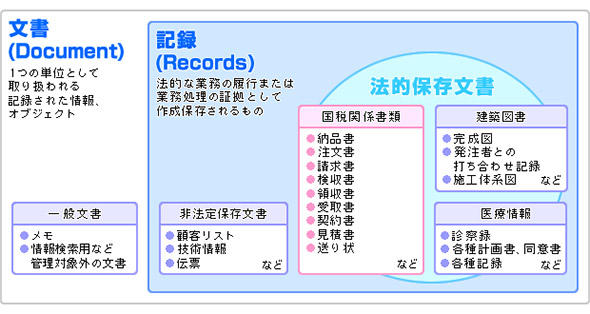

企業のIT活用によって、業務の効率化とリードタイムの短縮が進んでいる。例えば、一般的な書類の多くはデジタルデータとして作成され、そのまま処理が行われている。しかし、紙で発行された領収書や契約書といった「税務関係書類」の電子化は遅々として進まなかった。

これを阻んでいたのが「電子帳簿保存法」によるスキャナ保存の厳しい要件だ。ところが、平成27年度税制改正の大綱でこの方針が大きく転換。2015年9月30日に施行された同法の改正により、スキャナ保存のハードルが一気に下がった。

本稿では、今回の規制緩和が企業にもたらすメリットと、税務関係書類の電子化への対応ポイントを解説する。

「本当にこの書類を捨ててもいいの?」という不安

これまで領収書や契約書といった税務関係書類のスキャナ保存による電子文書化がなかなか進まなかった理由はさまざまだ。いざ紙からデータへの変換に取り組もうとすると次のようなカベが立ちふさがったのだ。

ファイリングキャビネットが書類で圧迫される一方だ、不要な書類は整理したい。こう考える企業は多い。だが、電子保存を進めようとすると「本当に紙の書類を捨ててしまっても構わないのか。よく分からない」という“カベ”に突き当たってしまう。

例えば「○年間保管すること」と決められた書類を電子化しようとする際、その根拠が社内規定によるものなのか、法律によるものなのかが分からない。その結果、紙で残すべき書類と捨てても構わない書類との分類ができず、「ヘタに手を付けない方がいい」となってしまっていた。

税務関係書類をスキャナ保存するメリットが分からない

2つ目の“カベ”は、「紙の書類をスキャンするメリットが分からない」というものだ。コスト削減の手段として「紙を捨ててデータで保管すれば倉庫代が不要になる」という話をよく聞く。

しかし、実際には数万円かかる実印相当の電子署名を用意する必要があり、しかもその有効期間が法定保存期間よりも短いという矛盾もあった。さらに書類ごとにタイムスタンプが必要で、単価は8〜10円といえども電子化したい領収書や請求書の枚数を考えればそれなりの金額になる。

つまり、電子化するための機器導入やシステム改修、電子署名やタイムスタンプの運用によるコスト増を考えると、実際に得られる削減効果はわずかな額にしかならないケースも多く、結局は「紙のまま倉庫に保管しておくほうが安い」となるわけだ。

当社が率先してやる必要性が見えない

税務関係書類のスキャナ保存に関する事例が世の中に少ないことも、対応企業が増えない“カベ”の1つとなっていた。書類の電子文書化を認めるe-文書法が施行されてから約10年が経過したが、実際に税務署からスキャナ保存の承認を得られたのはわずか133件にすぎない。

そもそも電子帳票保存法が難解で、実際の現場を考慮したものになっていなかった。例えば、スキャナ保存が認められる領収書や契約書は3万円以下に限るという規制。同じ領収書なのに、金額によって捨てられるものと捨てられないものが存在するということになれば処理は複雑化する一方だ。わざわざワークフローを変えたいとは思わないだろう。

経費精算の省力化で日本全体に6000億円の経済効果?

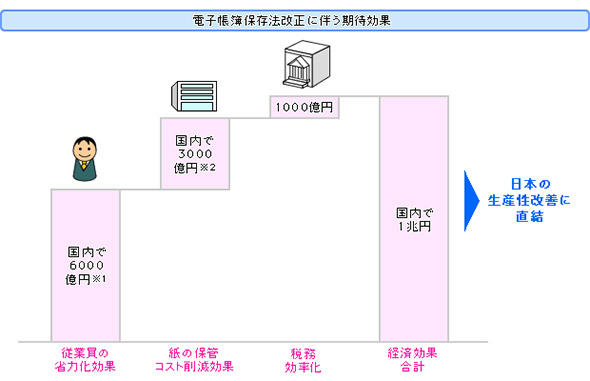

今回の規制緩和によって企業が得られるメリットを見てみよう。経団連の試算によれば、保管のための倉庫代や輸送費として日本全体で年間3000億円程度がかかっている。紙の書類を電子化することで保管費用は大きく圧縮できるだろう。

それよりも業務の効率化によって得られる効果の方が大きいと考えられる。例えば、経費精算のシーンを想像してほしい。外回りの多い営業が一番面倒くさいと思っている業務は、使った経費や交通費の精算だ。申請書類を作るために帰社し、財布などに保管していた領収書を1枚ずつ台紙に貼り付けていく。

この作業に要する時間を1人当たり毎月30分と仮定し、経費精算を行うであろう従業員の人口とその平均時給を掛け合わせると年間で6000億円になるという試算を出したクラウド事業者もある。この作業が電子化によってちょっとしたスキマ時間で終わるようになれば、その省力化によって生まれた時間は新たな経済効果を生むだろう。

請求書の電子化で税務調査への対応が4時間に短縮

参考までに2005年4月のe-文書法施行とほぼ同じタイミングで、税務関係書類のスキャナ保存に対応したPFUの事例を紹介しよう。同社では毎月3000件、年間では段ボール箱でおよそ50箱分の請求書や領収書を処理している。

一般的に、企業活動を行う上で業務の20〜30%は「情報を得るために紙を探すこと」に費やされるといわれる。同社の経理部門の場合、取引先からの問い合わせがあれば、請求書の原本を確認して対応している。

電子化以前のプロセスは、電話をいったん切り、書庫に行って原本を探し、電話をかけ直して問い合わせの対応をした後に、原本を書庫に戻すというもので、1件当たりの対応時間は30分だった。現在では問い合わせの電話を受けたまま、2クリック(検索して、ファイルを開く)だけで対応が終わるそうだ。これならば取引先を待たせることもない。

また、以前は「領収書を台紙に貼り、表紙を付け、ひもとじして保存箱に詰め、書類名を記載して、書庫に運ぶ」という作業に1カ月当たり約10時間かかっていた。これを「スキャナで読み取り、画像を確認し、タイムスタンプを付与して、データで保存」に変更すると作業工数は約5時間に短縮できた。さらに、書類の保管に関しては外部倉庫への保管委託費用に換算した場合、毎月100万円の削減効果となる。

予想外の効果として得られたのが税務調査の効率化だ。税務調査では過去3年分(段ボール箱150箱)の書類を書庫から運び出さなければならない。そして約1カ月の税務調査の間、経理担当者は調査官からの書類のコピー要求があれば業務を中断して対応しなければならない。調査終了後には運び出した段ボールを書庫に戻す作業も発生する。月次業務や日次業務を中断して対応にかかる時間は約90時間にも達していた。

これが現在ではどうなっているかというと、税務調査を行う部屋に電子データにアクセスするためのPCとプリンタを設置するだけ。調査官に書類の検索、閲覧、印刷の方法を教えるための時間も合わせて約4時間に短縮できたという。経理担当者が業務を中断して対応に当たることもなく、このために残業する必要もなくなったという。この仕組みは会計監査でも内部監査でも同様で、内部統制の強化にもつながっている。

国税関係書類の電子化対応をする場合のポイント

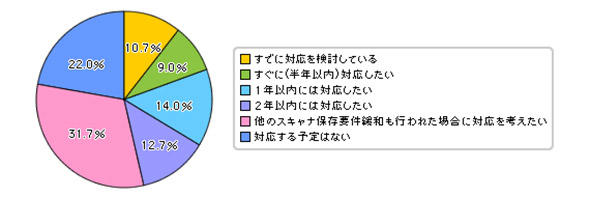

2015年9月の法改正によるスキャナ保存の規制緩和によって、国税関係書類の電子化に前向きとなる企業は多いと予想される。公益社団法人 日本文書情報マネジメント協会(JIIMA)が実施したアンケート(有効回答数300件)によれば、8割の企業が「対応したい」という意向を示している。

とはいえ「すでに対応を検討している」(10.7%)、「すぐに(半年以内)対応したい)」(9.0%)とするのは少数派で、状況が大きく動くのは2年後と見られている。1つは、今回の改正で見送られた「スマホカメラの撮影による領収書の電子文書化」が2016年秋には解禁されることが濃厚といわれていること。同調査でも「他のスキャン保存要件緩和も行われた場合に対応を考えたい」という回答が3割近くあった。

もう1つは、ソリューションベンダーもスマホ解禁のタイミングに間に合うように対応製品を投入してくるものと予測できる点だ。この部分も踏まえて製品選定時のポイントとなりそうな点をまとめた。

電子化するためのデバイスは簡単に使えるか?

まずは、領収書や契約書といった国税関係書類のデータ化が出発点となる。2015年秋の改正で規制が緩和されたスキャナ保存だが、解像度は200dpi以上、フルカラーでRGB256階調以上、書類の大きさ情報を保持するといった電子帳簿保存法が定める保存要件を、その入力デバイスが満たせるかどうかは重要なポイントだ。

特に今回の規制緩和では「スキャナは原稿台と一体型であること」という規定が残ったままとなっている。一般的なドキュメントスキャナではスキャンしにくい製本した契約書のようなものは、「非破壊型」などと呼ばれるオーバーヘッドタイプのスキャナを利用するとスムーズに電子文書化できそうだが、原稿台と一体化しているかどうかという確認は必要だろう。

申請書類と証憑のひもづけはスムーズか?

これまでも交通費などの経費精算を行う場合、会社規定の精算申請書と台紙に貼り付けた領収書をセットにして提出していたことだろう。この作業を効率化するならば、自動的に申請書類と領収書をひもづける仕組みがほしい。そこで効いてくるのがOCR入力の有無だ。

2016年にスマホ撮影が解禁されれば、クラウド型の経費精算システムの導入を検討するケースも増えてくるだろう。日本メーカーが作るOCRソフトの日本語読み取り精度は95%以上といわれるが、きちんとOCRが機能するかどうか、読み取れなかった場合の修正は簡単かどうかをチェックしたい。

タイムスタンプを適切なタイミングで付与できるか?

領収書や契約書を電子化したら、タイムスタンプを付与しなければならない。今回の規制緩和で「24時間以内に付与」と書かれていた通達が廃止されている。とはいえ、国税庁が出しているQ&Aによれば「原則として国税関係書類をスキャナで読み取り、正しくスキャニングされていることを確認した都度、タイムスタンプを付すことが必要」とされているので、速やかにタイムスタンプが付与できるかどうかはポイントになる。

また、タイムスタンプの価格は8〜10円といわれているが、付与する回数によってコストがかさむことも考慮しなければならない。事業内容によっては請求書や領収書を毎月数千枚単位で処理するケースもあるだろう。ソリューションによっては保守費用の中にタイムスタンプ費用を含んでいて年間費用が変わらないものもある。

既存システムに大きく手を入れずに導入できるかどうか

紙ベースの業務フローであっても既に経費精算システムや支払業務システムは稼働しているところもあるだろう。ゆえに電子帳簿保存法への対応では、できるだけ既存システムの改修をしないで済むようにしたい。特に今回の規制緩和から、財務省や国税庁はさらなる電子化への取り組みに前向きだ。毎年のように税制改正を行う可能性もあるので、その都度システム改修が発生するようではたまらない。制度の変更や適用業務範囲の拡大に柔軟に対応できるかどうかも検討しておきたい。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

電子帳簿保存法への対応状況(2021年)

電子帳簿保存法への対応状況(2021年)

ペーパーレス化の促進に寄与するとされる「電子帳簿保存法」だが、企業の対応は進んでいるのだろうか。対応状況や期待感、法律の認知度などを聞いた。電帳法に対する企業のリアルな“所感”とは。 【令和3年度】電子帳簿保存法の改正ポイント

【令和3年度】電子帳簿保存法の改正ポイント

紙書類を電子化して保存するための法律である「電子帳簿保存法」。1998年に施行されて以来何度か改正されていますが、2022年1月1日に施行が迫っている令和3年度の変更内容が注目されています。この改正内容と対応スケジュールについて分かりやすく解説します。