年末調整の電子申告とは? 中小企業も義務化対象、2021年にできる4つの対策

2022年から、法人の年末調整などの電子申告が義務化される。中小規模を含む多くの企業が義務化の対象となるが、経営者の3人に2人、人事労務部のマネジャー2人に1人がそれを「知らない」という。自社が義務化の対象となるか、どのような対策をするべきか。

2021年1月以降、法人において年末調整などの電子申告が義務化される。だが多くの企業がその対象となるにもかかわらず、認知が進んでいないことが分かった。

おおむね「従業員100人以上の企業」や「年間100件以上、報酬や契約金を支払っている企業」は電子申告義務化の対象となる可能性が高い。

freeeが2021年5月6日に開催した「年末調整の電子申告義務化 解説セミナー」の内容を基に、どのような対策を打つべきかを詳しく解説しよう。

人事労務の決裁権者でも2人に1人が「知らない」

freeeの高木 悟氏(プロダクトマネージャー 公認会計士/税理士)はセミナー冒頭、同社の実施したアンケートの結果を発表した。アンケートは2021年3月22〜26日の間、人事労務の業務に関わる人を対象に実施したもので、1059件の有効回答を得た。

アンケートの結果によると、回答全体の65.3%が法人の電子申告義務化を「知らなかった」と回答した。企業の代表者(280人)を対象にすると65.4%が、人事労務の業務に関わる部長と課長(217人)を対象にしても、47%が「知らなかった」と回答した。

事実として、2021年の1月時点では、税務署に電子申告をした企業の割合は2割を切る。一方で電子申告を利用した人の72.9%が「スムーズに申告できた」と前向きな回答をしていた。高木氏はこの結果を受けて「認知の広がりに課題はあるものの、切り替えてしまえばメリットを感じている、認知が広まれば電子申告は定着するだろう」と述べた。

義務化される手続きと対象企業の定義、何から始めればいいか?

電子申請が義務化されるのは、年末調整だけではない。正確には「法定調書の提出義務基準の引き下げ(e-Tax又は光ディスク等による提出義務基準の引き下げ)」であり、改正の内容は以下のように明記されている。

法定調書の種類ごとに、前々年の提出すべきであった当該法定調書の枚数が100枚以上である法定調書については、令和3年1月1日以降、e-Tax又は光ディスク等による提出が必要となります。

現行は「前々年の提出すべきであった当該法定調書の枚数」が1000枚以上の場合に電子申告が義務化されるが、改正によって100枚以上であれば義務化の対象となる。

公認会計士/税理士の松田晃輔氏は、具体的な義務化の対象となる企業について以下のように解説した。

「注意するべきは3つのポイントだ。調書の『種類ごと』に『前々年』の枚数が『100以上』である場合に義務化の対象となる」

法定調書とは、具体的には以下のような書類を指す。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用量等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

つまり身近な例を挙げれば、従業員が100人以上の企業や年間100件以上の報酬や契約金、賞金の支払いをしている企業などに、それぞれの調書を電子申告する義務が生じる。

例えば2019年に100人以上の従業員に源泉徴収票を提出した企業は、2021年は電子申告が義務化される。また、市区町村に提出する「給与支払報告書」と「公的年金等支払報告書」も電子申告義務化の対象となる。

「消費税と似たイメージで『2期前』の実績を見れば分かりやすい」(松田氏)

例えば多拠点に展開している事業者であれば、支店によって調書を提出する税務署が異なる場合がある、そのような場合は「支店ごと」に100枚を超えるかどうかで判断できる。

今からとれる対策は? まずするべきこと、3つのルート

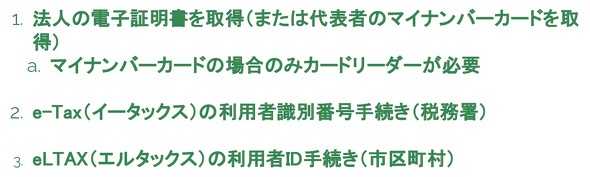

高木氏は電子申告の義務化に当たって、まず企業がとるべき対応として以下の手続きを示した。

上図のうち「法人の電子証明書」は「法務局で取得」と「民間の電子証明書を取得」「Grafferの電子証明書オンライン取得サービスを利用する」の3つの手段で取得できる。法人の電子証明書は、法人代表者のマイナンバーカードで代用可能だ。

また、「税務署へのe-Taxの利用者識別番号手続き」と「市区町村へのeLTaxの利用者ID手続き」は国が提供しているソフトウェアで手続きをする。一部の手続きを除き、基本的にはオンラインで手続きが完結できるという。

「最初は少し面倒だが、一度済ませてしまえば次年度以降全ての電子申告で流用できる」(高木氏)

どこまで対応する? 4つのパターン

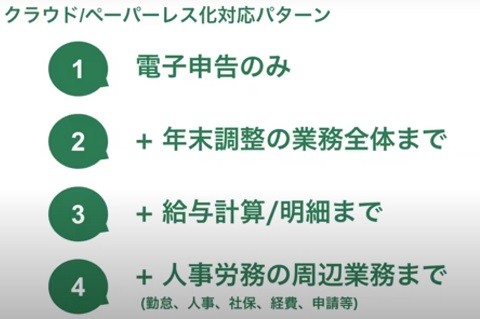

freeeの高村大器氏は、電子申告の対応パターンを大きく4種類に分けて紹介した。

1.電子申告のみ電子化対応する

最低限のコストで対応できるのがメリットとなり、どうしても予算が捻出できない企業や従業員規模が少なく、年末調整の業務負荷が大きくない企業に適している。一方、申告の義務化対応のみでシステム化しても年末調整の業務負荷軽減の効果は限定的となり、メリットは少ない。

「必要期間は2週間程度で、12月頃から導入開始を目安にできる」(高村氏)

2.1に加えて、年末調整の業務全体を電子化する

freeeのアンケートによれば、年末調整について、多くの企業が「従業員への書類配布・回収」と「従業員から回収した書類の確認」を課題と感じている。年末調整の業務全体を電子化すれば書類の配布や回収といった業務負荷が不要になり、書類の回収漏れやマイナンバーの漏えいリスクが防止できる。

ペーパーレス化によって、全従業員の対応負荷の軽減や人事労務部門のテレワーク推進が可能となる。

導入期間は1カ月〜となり、9月頃からの導入開始が必要となる。

3.2に加えて、給与計算と明細の手続きを電子化する

年末調整は業務全体を見直すきっかけにしやすい。従業員の入退社管理をマスタ管理して、給与計算や年末調整もその中でシステム管理できれば「紙業務、Microsoft Excel業務」から脱却できる。

導入期間は3カ月以上を見込み、7月頃からの導入開始が必要となる。

4.3に加えて、人事労務の周辺業務を全般的に電子化する

3.のパターンよりさらに踏み込むと、労務業務全体を効率化できる。導入スケジュールを見越した早めの着手が必要となり、導入期間は4〜5カ月を見込んで、6月頃からの開始が必要となる。

高村氏は「企業に合った導入パターンやスケジュールがある」と述べた上で、電子申告義務化の支援をしたい姿勢を見せた。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

経理・総務のストレスは解消できるか? LINEの出張手配丸投げツール

経理・総務のストレスは解消できるか? LINEの出張手配丸投げツール

LINEと同じ操作性で利用できる「LINE WORKS」は、これまで勤怠管理や日報を作成する機能などを提供してきた。新サービスでは、出張ワークフローをチャットで完結させるという。 地銀を巻き込み中小企業の経営改革に乗り出すfreee、金融機関のAPI連携で何が変わるか

地銀を巻き込み中小企業の経営改革に乗り出すfreee、金融機関のAPI連携で何が変わるか

freeeが銀行API連携をきっかけに、地方中小企業の経営革新や地銀のサービス開発支援に乗り出す。サービスのOEM提供も視野に、日本中の中小企業の経営力強化や資金調達支援をITと経営支援の両面から支える。 無駄仕事で忙殺される中小の経理、RPA×freeeで何ができるか

無駄仕事で忙殺される中小の経理、RPA×freeeで何ができるか

経理担当者は本当に経理の仕事で忙しいのか。freeeは、中堅中小企業の経理業務を向上させるためにfreeeとRPAの連携を推奨する。会計業務量を従来の約30分の1に削減した実績もあるfreeeと、RPAを連携させる意義とは。 「この案件、黒字かどうかは来月末まで分からない」を解消、freeeがBtoB向けのプロジェクト収支管理ツールを発表

「この案件、黒字かどうかは来月末まで分からない」を解消、freeeがBtoB向けのプロジェクト収支管理ツールを発表

freeeがフロント業務の収支管理機能の提供に乗り出す。案件単位の収支状況をリアルタイムで把握でき、単独でも導入可能だという。部門単位で導入できる料金プランで提供する。