貴社の資金繰りを判定するAI――FinTechはどこまで進むか:編集部コラム

決算書なしで銀行から融資を受けられる時代が来た。各所で進むFinTechを支えるAIはどういったものだろうか。

FinTechと聞いてどんなイメージを持つだろうか。一時の有象無象の暗号通貨ブームなどで、金融とIT技術の組み合わせにはよろしくない印象が刷り込まれた方が少なくないのではないだろうか。

だがその裏側で国内の金融イノベーションを推進する法改正が進んだ。2018年の銀行法改正をきっかけに金融機関のオープンAPI整備が進みつつあり、電子決済代行業制度が確立した。一般消費者向けでは今やキャッシュレス決済で〇〇ペイが乱立し、ポイント還元などの施策もあり、利用者のすそ野は広がりつつある。この動きは法人、特に中小企業向けの経営支援にも広がる。

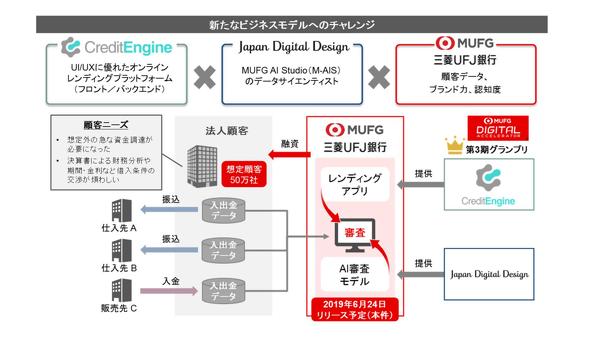

三菱UFJ銀行は2019年6月20日から「Biz LENDING」という、中小企業向けオンラン融資サービスを展開している。正確には法人向け会員制Webサイト「MUFG Biz」の会員企業を対象としたサービスだ。経営分析支援サービスやAIを活用したニュース配信サービスと合わせて提供されるのが、Biz LENDINGだ。クラウド会計ソフトを展開するfreeeやMonyForwardも自社顧客の会計情報と連携して資金繰りをサポートし、資金調達の手段を提案するサービスを展開しており、地方銀行やネット銀行と提携したサービスを提供している。

決算書提出や面談なしに、どうやって融資可否を判定? AIは貴社の何を見るか

銀行が企業に融資を行う際、通常は決算書や事業計画書などの審査が必要だが、このサービスは決算書が不要で審査後の入金まで最短で2日程度だという。対面の審査などは不要だ。だがこだけを聞くと、いわゆる消費者金融と何が違うのかが少し分かりにくい。

このサービスが何を基準に審査しているかというと「口座のトランザクション情報」だ。法人として三菱UFJ銀行で一定以上の入出金履歴があり、かつ別の借入残高などがないことがサービス利用の条件になる。口座トランザクション情報を学習データとしてAIモデルを構築しており、デフォルトの確率算出に利用するという。分析モデルは一般的なものが中心だ。「えんぴつなめなめ」で操作しようと思えばできてしまう決算書よりも一定期間以上の口座の動きを評価した方が企業の実態を理解しやすいという。

従来、AIのモデルは決定木のような分かりやすい物だけでなく「説明できないが結果は正確」というブラックボックスの処理が介在することがある。だが、分析対象が融資先の与信審査となると「とにかくAIが判定したので」という仕組みでは、人間を納得させるのは難しい。説明可能なAIを実現するため、説明モデルを出力して特徴量寄与度を示す手法もあるそうだが、個別の案件ではなく全体傾向しか分からないという。そこで2017年に発表された「シャープレイ値」(Shapley value)という、予測モデルの影響を受けずに個々の案件についての各モデルの影響度合いを説明する手法を採用し、この課題を解決しているそうだ。

AI関連の研究成果を積極的に取り組むこのBiz LENDINGの開発は三菱UFJフィナンシャル・グループ(MUFG)直下のフィンテック専門子会社であるジャパン・デジタル・デザインが担う。

ここで培った融資判定の仕組み自体はグループ内にとどまらず、地方銀行などでも利用できるように設計されているという。業務改革や再編が進む地方銀行の競争力強化にも寄与するかもしれない。

本講はジャパン・デジタル・デザインが開催した勉強会に個人として興味本位で参加した内容から筆者が理解できた範囲で紹介したものに過ぎず、同社が提供する価値はこの限りではない。「金融の新しいあたりまえを想像し、人々の成長に貢献する」をミッションステートメントとする同社の研究成果の一端を知り、2020年以降の金融体験がどう変わるかが楽しみになった。

関連記事

中国の保険AIはどこまで顧客体験を変える? 平安保険の狙い

中国の保険AIはどこまで顧客体験を変える? 平安保険の狙い

保険や金融業界でAI活用やRPAによる業務自動化が注目を集める中、中国で急成長を遂げる技術重視の保険会社は全く別の方法で顧客体験とサービスそのものを変えるアプローチを取る。大方のサポートは10分で自動処理可能なところまで作り込んでいるという。その詳細を聞いた。 なぜSOMPOはグループを挙げて「AI工場」設立を急ぐか

なぜSOMPOはグループを挙げて「AI工場」設立を急ぐか

SOMPOホールディングスが、グループ独自にAI工場を設立。グループ各社のシステムには「エッジコンピューティング」の仕組みも取り入れる。内製型でAI人材や技術獲得を急ぐ理由はどこにあるか。

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

製品カタログや技術資料、導入事例など、IT導入の課題解決に役立つ資料を簡単に入手できます。

- リチウムイオン電池も終了か 40年眠っていた、充電を爆速化する「古くて新しい電池」って?:866th Lap

- 「国家資格で食える」はもう古い? 5年分の調査で見る、AWS、セキュリティに続く“次の資格”

- AIに書かせたコードはどこが「危ない」? プロがガチ採点して分かったこと

- 「データ分析をAIに丸投げ」はまだ早い? 現場が答えた賢いAIサービスの使い分け

- AIアプリ開発「Dify」って結局何がすごいの? 機能、料金、ユースケースを徹底解説

- PC高騰、いつまで続く? IDCアナリストに聞く値上げ時代の賢いPC調達術

- 極悪なウソつきはGeminiかGPTか? 4つのAIモデルをガチ対戦させてみた結果:865th Lap

- 「AI時代にSIerはいらない」 信じているのはまさかの“あの人たち”だった【調査】

- Microsoft 365 CopilotとGitHub Copilotを徹底解説

- データ人材ゼロだった星野リゾートが、数カ月で3人の専門家を生み出した方法