COVID-19が与えた国内地域別IT支出の動向

新型コロナウイルス感染症(COVID-19)の影響が国内のIT市場にも大きく影を落としているなか、地域別のIT支出はどんな状況にあるのか。現状を概観しながら、2024年までの地域別IT支出についての予測を見ていきたい。

アナリストプロフィール

市村 仁(いちむら ひとし)(Hitoshi Ichimura):ITスペンディング リサーチマネージャー

ユーザー企業のIT投資動向の調査を担当。年間情報提供サービス「Japan Enterprises and SMB IT Spending Trends」における国内IT市場予測、産業分野別、従業員規模別/年商規模別、地域別、チャネル別、地域ベンダー動向などの調査、執筆の他、スペシャルレポート「国内金融IT市場動向調査」の執筆も担当する。その他にカスタム調査では、国内金融業界のIT支出動向、ビジネス動向に関する調査、及び国内SMBのIT支出動向に関する調査で数多くの実績を持つ。

COVID-19だけじゃない!2020年度におけるマイナス成長の要因

世界的なまん延が続くCOVID-19は、世界経済に大きな影響を与えている。日本においてもインバウンド需要の消失や外出自粛、輸出減少など深刻な影響を受けている状況にあり、それに伴って企業のIT支出も抑制されている。2019年のIT支出成長率は前年比で6.2%増と好調だったが、2020年はマイナス6.3%と減速している。この主だった原因はCOVID-19による経済悪化だが、もう1つは2019年に発生したPC需要拡大の反動が大きいことが挙げられる。2020年1月にWindows 7の延長サポートが終了することを受け、2019年にはPCを中心としたデバイスの伸びが前年比8.6%増と好調だった。その反動から、2020年にはマイナス15.1%と大きく成長率を下げている。

それでも、リーマンショックが大きく影響した2009年度のマイナス11.2%ほどまで落ち込むことはなかった。これは、働き方の変化によって大企業を中心に、オンライン会議ツールやRPA、AI技術といった、いわゆるDX投資が下支えしたことが要因として挙げられる。また、教育分野においては「GIGAスクール構想」への対応から、デバイスを中心に投資が伸びた。2020年6月末時点では、IT支出成長率はマイナス8.2%が予想されていた。それが上記の需要によって「マイナス6.3%まで持ち直した」と見るべきだろう。

ここで、製品別にIT支出を見てみたい。IDCでは、PCやスマートフォン、プリンタを含む周辺機器「デバイス」と、サーバやストレージ、クラウド環境のIaaSを含む「インフラストラクチャ」、パッケージソフトウェアやPaaS、SaaSを含む「ソフトウェア」、SIサービスやITアウトソーシングを含む「ITサービス」、ビジネスコンサルティングやBPOサービスなどを含む「ビジネスサービス」で製品を分けている。

2019年における製品別の成長率はインフラストラクチャを中心に全ての分野でプラス成長だったが、2020年は一転して全ての分野でマイナス成長を記録した。デバイスのマイナス15.1%をはじめ、インフラストラクチャでマイナス1.6%、ITサービスでもマイナス3.2%と厳しい状況となっている。

IaaSをはじめとしたクラウドが堅調か、2021年以降の予測

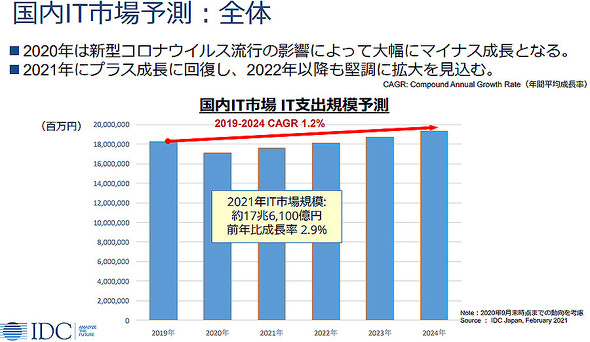

IDCは、2021年における国内IT市場全体を17兆6050億円、前年比成長率2.9%増と予測している。経済環境の回復を見込んでの数値だが回復のペースは緩やかで、COVID-19が拡大する以前の水準まで回復するのは2022年以降になると見ている。なお、今回の数字は2020年9月までの状況を考慮した予測となっており、2020年度のGDP成長率は前年比5.3%減を見込んでいる。また、海外経済の復調や延期されていた国際イベントの開催、政府の景気刺激策などによって2021年のGDPは2.6%の成長に転じるという予測していることを前提条件としている。

その上で2019年から2024年までの国内IT市場におけるIT支出規模は、2019年から2024年までのCAGR(年間平均成長率)で、1.2%増と予測している。

2021年以降の製品別では、IaaSを中心としたインフラストラクチャの成長率が高い。2021年は5.6%増、2022年は10.7%増と見ており、2023年以降も9.0%増を超える成長率が期待できる分野だ。ソフトウェアも3〜5%増前後の成長率が期待されているところで、SaaSなどのクラウド分野への投資が高い成長率をけん引する要素と見ている。一方でデバイス成長率は、2019年に発生したPC入れ替えの反動と2020年のGIGAスクール構想による下支えがなくなり、2021年以降は1%増に満たない状況が続くと見ている。

従業員規模別でみていくと、2020年は企業規模問わずマイナス成長となったものの、2021年以降は1000人以上の大企業を中心にDX関連のIT投資が堅調に伸びていくと見ている。一方で9人以下の小企業は厳しい状況が続き、プラス成長に回復するのは2024年以降と予測している。全体的には大企業を中心にIT支出が拡大する中で、小規模の企業ではCOVID-19による経済的な影響が大きく、厳しい状況からすぐに抜け出せない状況が続くと予測している。

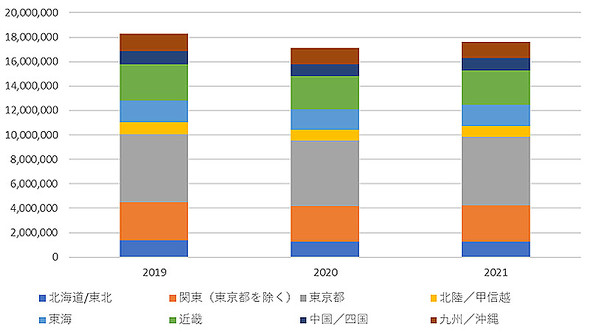

地域別のIT支出動向と予測

地域別でみると、2020年は東京都がマイナス4.3%と最も小さなマイナス幅で、北陸/甲信越地方や中国/四国地方がマイナス7.8%、北海道/東北地方がマイナス6.4%、近畿地方がマイナス7.4%、東海地方がマイナス7.3%、東京以外の関東地方がマイナス6.5%、九州/沖縄地方がマイナス7.5%だった。どの地域でもマイナス成長となっており、わずかの差ながら西日本の方が厳しい状況となっている。これは、2019年は九州地方をはじめとした西日本地域でのインバウンド需要が好調で、地場の製造業も積極的な投資が進められていたこと、2020年はその反動が大きく出たこと、インバウンド需要の減速やサプライチェーンの課題から世界経済の変調による輸出が停滞し、製造業が減速したことが大きな要因と見ている。

ただし、北海道/東北地方などの東日本地域が好調だったわけではない。札幌市などはインバウンド需要の減速が目立つものの、他の地域に比べてインバウンド需要はそこまで大きくなく、地場経済に影響を及ぼす大きな製造業が西日本地域に比べて少ないこともあり、わずかながら減少幅が小さかったと見ている。

2021年以降でみると、延期された国際イベントを控える東京都に加えて、2025年に大阪・関西万博を開催する予定の近畿地方で経済は堅調に回復し、西日本地域から徐々にIT支出が増えていくと見ている。また、大企業を中心とした大都市圏の企業ではDX推進に向けたIT投資が本格化するなど、IT投資のけん引役としてのDX化が成長率に大きく影響すると予測している。一方で大きな産業のない地域では、一度冷え込んだ経済から回復するための時間が必要となるだけでなく、人口減少に伴う地域経済停滞の影響もあり、北海道/東北地方をはじめとした地域では、2021年以降も低い成長率で推移していくものと予測しているのが現状だ。

地域別のトピックス

今回の調査のなかで見えてきた、地域別のトピックスついてもいくつか触れておきたい。

農業をはじめとした一次産業が盛んな北海道では、生産のみならず、加工や販売まで含めた6次産業化などの動きとともに、生育分析のための画像取得やロボット農機などの位置情報取得など、人工衛星を使ったスマート農業への取り組みが進み、小規模ながらIT投資への動きも見える。東北地方では、自動車製造業を中心とするサプライチェーンのスマート化に向けたプロジェクトなどが一部の地域で進むなど、今後の広がりが期待されるところだ。

北陸/甲信越地方に関しては、製造業の生産拠点が点在しているだけでなく、BCPの観点から東海地方から生産拠点を移設する企業も増えてくる可能性があり、生産拠点が増えてくるに従って地域の活性化に大きく寄与することが期待される。

東京を含めた関東地方では、大企業を中心にDX化に向けた取り組みが加速するものとみており、流通業をはじめ地場の大企業などの積極的なIT投資が成長をけん引する大きなファクターとなるだろう。

東海地方については、自動車製造業を中心に活性化が期待されるエリアだ。トヨタのスマートシティー「Woven City」計画とはじめEVや自動運転車の実証実験も盛んで、自治体も含めた新たな街づくり構想などの試みが続き、その影響で周辺産業も活発化していくはずだ。

近畿地方では、2025年に開催が予定されている大阪万博が大きなトピックとなってくる。万博に備えての再開発事業が大阪市を中心に続いており、2031年開業目標の「なにわ筋線」など都市鉄道の整備も行われているなど、IT投資に大きく影響する可能性は高い。

中国/四国地方は、データセンタービジネスを積極的に展開する地域の1つであり、IT支出の堅調な伸びが期待される。データセンタービジネスは全国的に誘致合戦が盛んになっているが、比較的災害の少ない瀬戸内海という土地柄からBCP拠点として誘致に成功するケースも少なくない。電力系の企業がデータセンター事業を推進するなど、安定した環境でIT資源が利用できる点も顧客を引き付けるポイントの1つと見ている。

九州/沖縄地方については、福岡県を中心に再開発事業が進められており、中でも新たな空間と雇用を創出するプロジェクトである「天神ビッグバン」を推進する福岡市を中心にIT投資を大きくけん引するものと見ている。沖縄県については、コールセンターの拠点やBCP拠点としての需要は堅調に推移するものと見ており、観光業の回復とともにIT投資の拡大も期待したいところだ。

サプライチェーンの見直しやデジタル庁の動きに注視

これから議論が進められていることになるが、COVID-19の影響によってサプライチェーンの分断を余儀なくされた製造業では、生産拠点の海外シフト、もしくは日本国内への回帰などを含めてサプライチェーン全体の見直しが進められていく可能性は高く、その状況によってIT支出への影響は避けられないとみている。つまり、生産拠点の海外シフトがさらに進めば国内IT支出にはマイナスに影響し、逆に国内回帰が進めばプラスの影響となってくる。サプライチェーンの見直しについては現状予測に含めていないものの、今後の動きは注視したい。

政府が進めているデジタル庁設置の動きも、IT支出に関連した注目トピックの1つだ。この動きに合わせて自治体業務の効率化に向けてクラウドシフトが加速すれば、短期的にはクラウド需要に関連したIT支出が広がる。しかし中長期的には自治体ごとに保有してたシステムがクラウド側に移行、統合されることによるマイナスの影響も考えられる。特にクラウドシフトが進めば、地方で事業を展開するITサプライヤーへの影響は避けられない。どんな方向に進んでいくのかによって、地域別のIT投資動向に大きく影響してくることになるだろう。

DX化への取り組みが地域のIT支出を伸ばすカギとなる

これまで見てきた通り、地域ごとの特徴はあるものの、2021年以降はデジタル化を進め、DXへ取り組む企業が多く存在する地域から、IT支出が伸びると見ている。各地域のITサプライヤーは、地場にDX化に取り組む企業が少ないことをマイナスに捉えるのではなく、この状況を1つの契機と捉えていくことが重要だろう。

2020年以降、在宅勤務へのシフトが加速し、オンラインでの会議やハンコレス、ペーパーレスの取り組みが企業規模問わず実施可能な環境が整ってきたことから、デジタル化に向けた意識の醸成も進んでいるいるのは間違いない。デジタル化の提案や支援を通じて、顧客とともに案件を創出し、育てていくチャンスと捉えることが、地域におけるIT支出を拡大させるための重要なポイントになってくるだろう。

Copyright © ITmedia, Inc. All Rights Reserved.

製品カタログや技術資料、導入事例など、IT導入の課題解決に役立つ資料を簡単に入手できます。

- AIに書かせたコードはどこが「危ない」? プロがガチ採点して分かったこと

- リチウム電池も終了か 40年眠っていた、充電を爆速化する「古くて新しい電池」って?:866th Lap

- 「国家資格で食える」はもう古い? 5年分の調査で見る、AWS、セキュリティに続く“次の資格”

- AIアプリ開発「Dify」って結局何がすごいの? 機能、料金、ユースケースを徹底解説

- 正規認証が悪用される? Microsoft 365の権限を奪う「デバイスコードフィッシング」とは

- 消えたRPA、覇権のAWS 5年分の調査で分かった、現場が選ぶ“地味だが強い”IT資格

- リチウムイオン電池の7倍も濃い「リチウム高級酸化物電池」とは?

- 情シスはなぜ忙殺される? 時間を奪う「計画外業務」の正体と対策

- M365 Copilot、社内95%が使っても利用格差はなぜ起きる? やって分かった定着の鉄則

- 「AWS認定」「登録セキスぺ」に並ぶ新定番 受験者急増のIT資格と納得の理由